风电强势增长给增强材料带来了哪些机会?

风电叶片主要构成包括树脂基体、增强材料以及粘接剂、芯材等,其中增强材料主要有玻璃纤维和碳纤维两种。1887 年,美国人 Charles F Brus

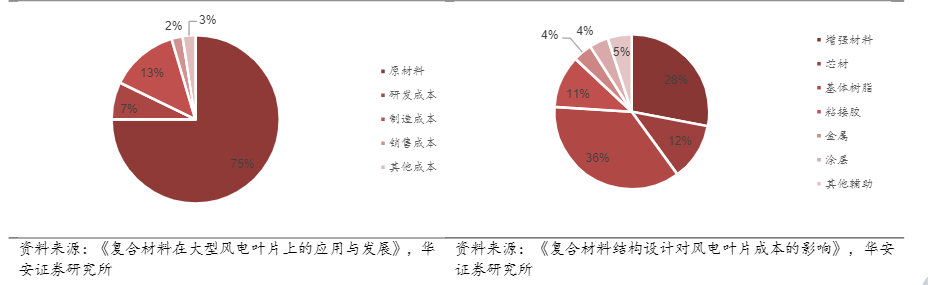

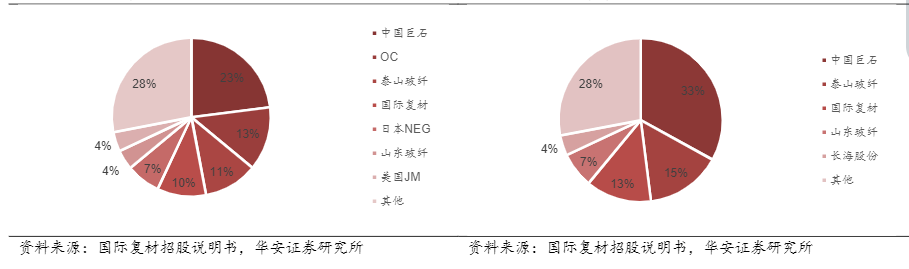

风电叶片主要构成包括树脂基体、增强材料以及粘接剂、芯材等,其中增强材料主要有玻璃纤维和碳纤维两种。1887 年,美国人 Charles F.Brush 建造第一台风力发电机组,叶片使用木材制成,此后100 多年,随着应用技术的积累,风电叶片材料经历了木质材料-金属材料-复合材料的演变过程,目前已完全使用复合材料,而玻纤因为其优异的性能同时兼顾经济性成为大型风力发电机叶片材料的首选。碳纤维是目前已规模化生产的高性能纤维中具有最高的比强度和最高的比模量的纤维,更高的力学性能和轻量化特点均优于玻纤。此前由于国内缺乏生产技术,未能突破量产而成本居高不下,近两年,碳纤维原丝和碳丝均进入扩产期,成本下降可期,将在大叶片时代有更好的增速。当然,玻纤也在发展中,目前头部企业推出高模量玻纤,一定程度上弥补了相较于碳纤维的力学性能的不足,我们认为二者后续将互为补充,共享风电时代增强材料的高增速。在风电叶片成本结构中,原材料占比达到75%。在叶片的设计中,根据不同部位的受力形式与强度需求,选取不同的材料,以达到足够的刚度与强度。叶片中,增强纤维、基体、芯材及结构胶合计占比为总成本的87%,其中增强纤维材料成本占比约为28%。

上图左:叶片成本结构 上图右:叶片材料成本结构

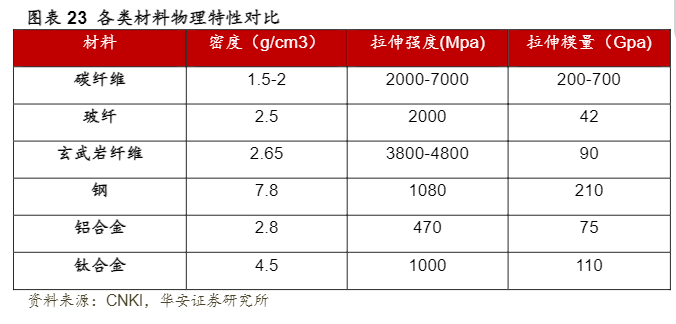

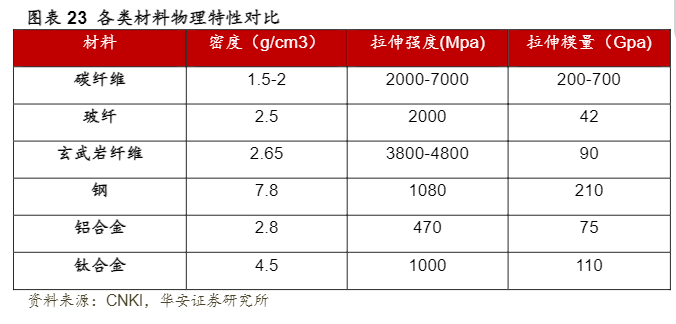

风电叶片用增强材料的核心指标是密度、拉伸强度和模量。复合材料性能优异,作为风电叶片材料具备优异的力学性能、工艺性能和耐环境腐蚀性能。其中最关键的指标是密度、拉伸强度和模量。材料密度越小单位体积质量越轻,在风电叶片大型化背景,叶片长度越来越长,低密度的材料可以满足轻量化的需求。同时,叶片必须具备高刚度和高强度,来满足叶片变截面、曲率大和结构铺层渐变及发电环境艰难的特征要求。随着风电机组大型化,叶片越长整体柔性变形就越大,控制叶尖挠度变形可以确保叶片与塔架之间具有足够的安全距离,避免发生扫塔事故。而材料的拉伸模量是影响叶片变形,增加其刚度的关键因素之一。

上图:各种材料物理特性对比

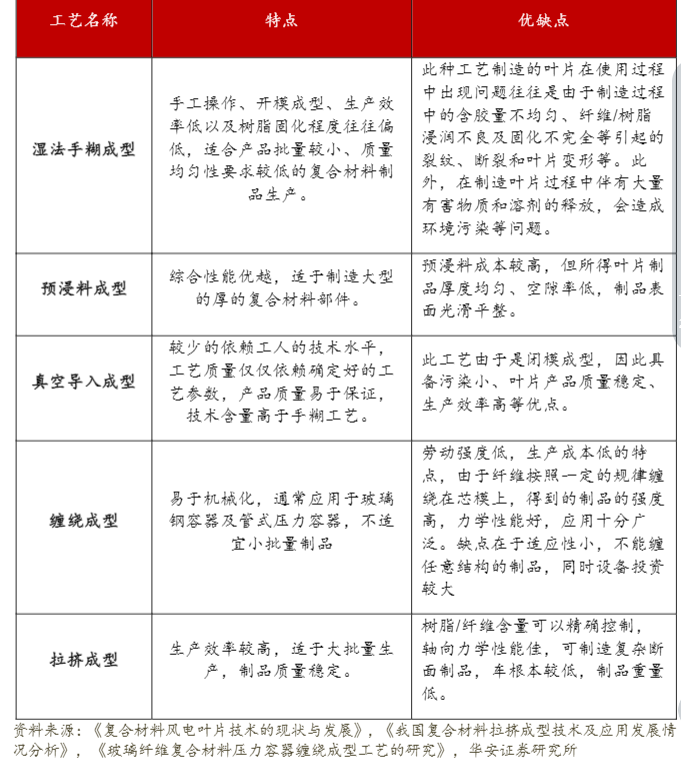

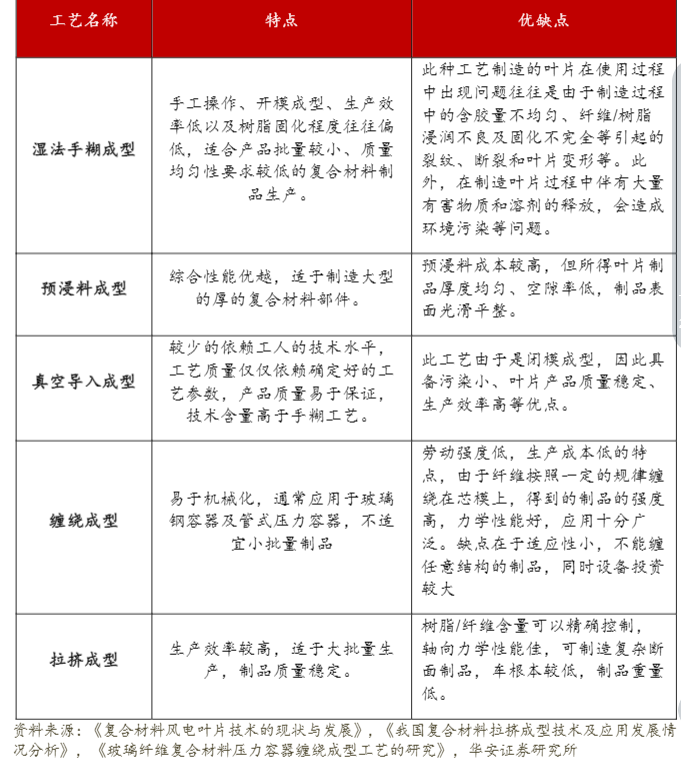

拉挤成型适合大批量生产,适宜风电行业。实现纤维增强复合材料嵌入过程的工艺主要包括湿法手糊成型(Hand Lay-up)、预浸料成型 (Prepreg)、真空导入成型(RIM)、缠绕成型工艺(FRTP)、拉挤成型(Pultrusion)等。真空导入成型是目前生产叶片的主导工艺,主要优势为污染小,品质稳定、生产效率高以及较易商业化。而湿法手糊成型虽然成型模具简单投入少,但质量差、污染大、效率低。预浸料成型综合性能较优,但成本较高。缠绕成型通常应用于玻璃钢容器及管式压力容器,如氢气瓶。拉挤成型生产效率较高,适于大批量生产且制品质量稳定,轴向力学性能佳,比较适宜风电行业领域,近年来占比快速升高,特别是碳纤维拉挤工艺降低了碳纤维的应用成本,近年来得到快速发展。

上图:复合材料成型工艺

玻璃纤维:当前主流的风电增强材料

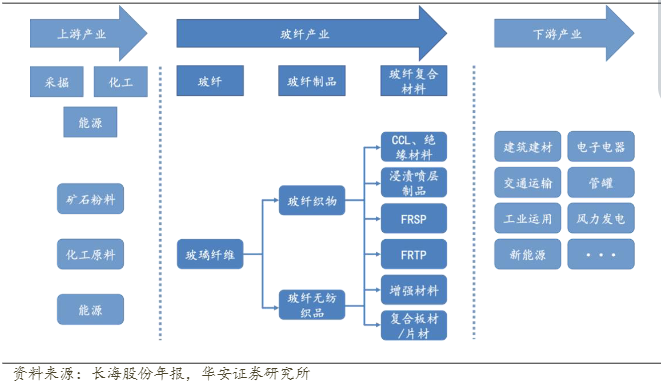

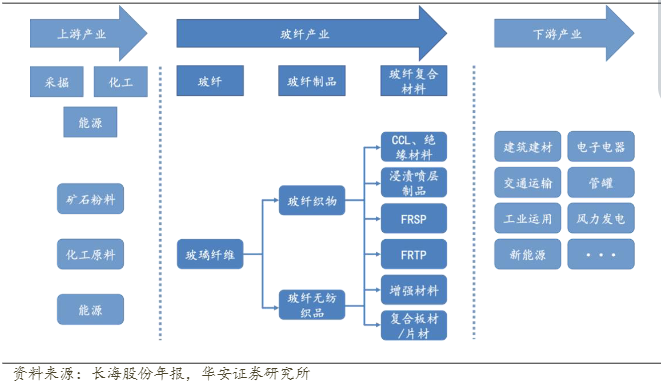

玻璃纤维性能优异,应用广泛。玻璃纤维是一种性质优异的无机非金属材料,其主要成分为二氧化硅、氧化铝、氧化钙、氧化硼、氧化镁、氧化钠等。其最大的特征是抗拉强度大,比同成分的玻璃高几十倍,此外耐热性好,有优良的绝缘性,抗腐蚀能力强。由于这些优异的性能,玻纤及其向下加工制成的玻纤制品有了广泛的应用空间。尤其是玻纤经过浸润、粘结、加工等步骤制成的玻纤制品。2000 年以后,随着各种增强型浸润剂的应用,增强型玻纤制品在复合材料中得到迅猛发展,能够替代钢、铝、木材、水泥、PVC 等多种传统材料。玻纤产品主要包括无碱纱、中碱纱和玻纤制品等,不同产品的市场针对性很强,通常用作复合材料中的增强材料、电绝缘材料和绝热保温材料,用于建筑材料、交通运输、电子电器、环保风电等领域。

上图:玻纤行业产业链

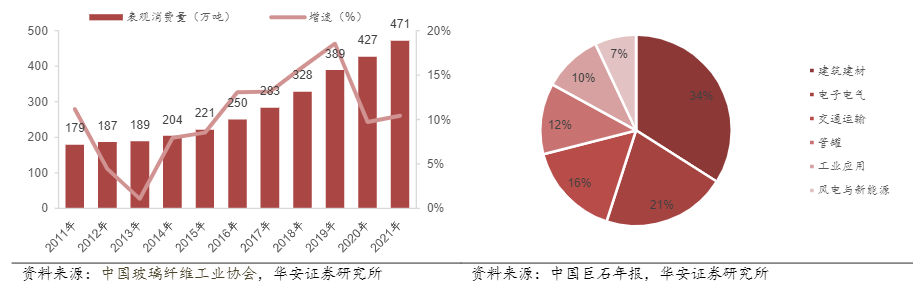

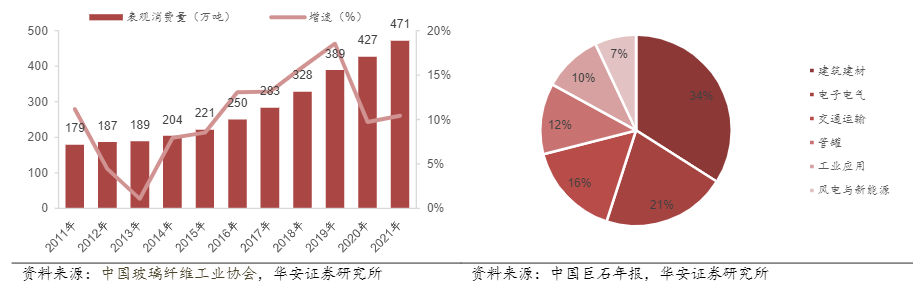

近十年来,我国玻纤的表观消费量持续增长,CAGR 达到 10.8%。2021 年,需求量约 471 万吨。当前我国玻纤终端需求结构如下图所示,建筑仍占据最大的份额占比34%,风电需求占比7%,但增速较快。

上图左:中国玻纤表现及销量 上图右:国内玻纤消费结构

玻纤作为风电增强材料具备较高性价比。玻璃纤维复合材料由于具有轻质高强度的特性,在制品轻量化、资源综合利用等减少碳排放方面具有巨大优势。玻纤作为风电增强材料具有明显优势,主要因为玻纤不仅具备优异的性能,同时兼顾经济性。研究表明,玻璃纤维的密度比钢低67%,比铝合金低10%左右,应用在风电叶片上能大幅降低重量提升发电效率,降低运输成本。玻纤的拉伸强度比金属材料高2~6 倍,拉伸模量仅略高于铝合金,目前市场主流高模量玻纤拉伸模量达到89Gpa。此外,增强材料成本占风电叶片总成本的21%,成本占比较大,因此在增强材料选择上需考虑其经济性。我国玻纤行业成熟的产业链基础以及多年来降本的努力使得玻纤具有很强的性价比。目前,玻纤的比强度单价仅7.2 元/吨,仅达到其他材料的10%。极具性价比使玻纤成为风电叶片增强材料的主流选择。玻纤在风电领域的运用称为风电纱,应用主要集中使用在叶片上,少量使用在机舱罩等部位。玻纤在叶片的蒙皮、腹板和主梁上都有广泛的应用,其中拉挤板主要用于叶片主梁结构上,由玻璃纤维或碳纤维制成。蒙皮提供叶片气动外形并承担大部分剪切载荷,用于捕获风能,主要材料为多轴向玻纤。

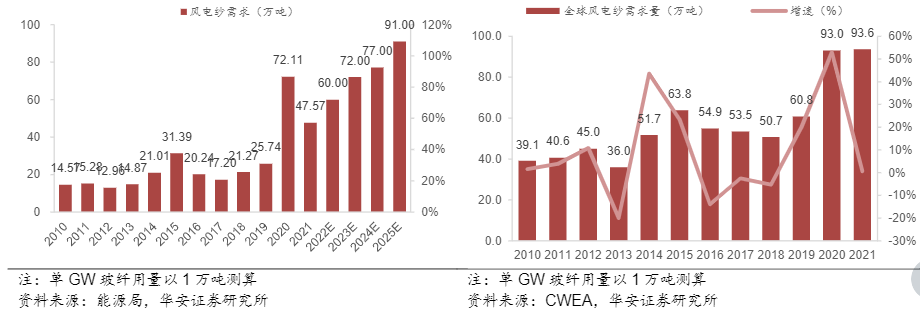

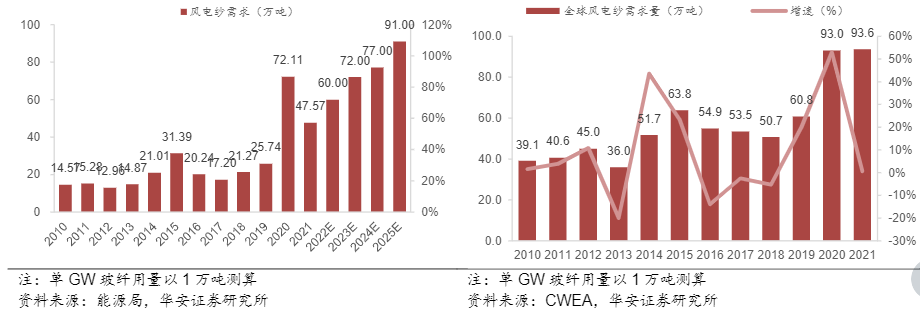

双碳背景下,风电纱需求稳定增长。根据明阳智能招股说明书披露,单位GW 风电装机所需玻纤用量在 1 万吨左右。截至 2021 年,国内累计风电装机量为 329.10GW,预计2025 年新增装机量91GW,对应玻纤需求至少约91 万吨。

上图左:中国风电纱需求测算 上图右:全球风电纱需求测算

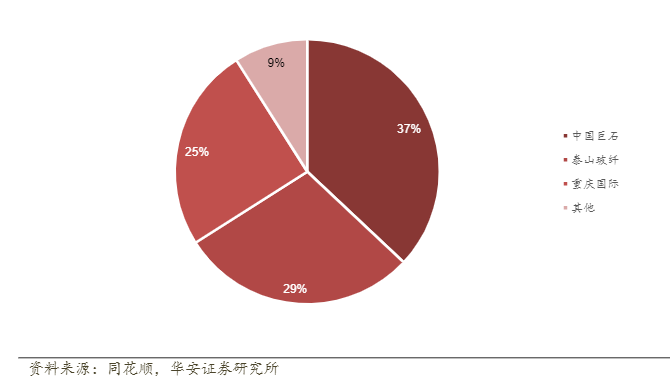

上图:中国风电纱玲玉市场格局

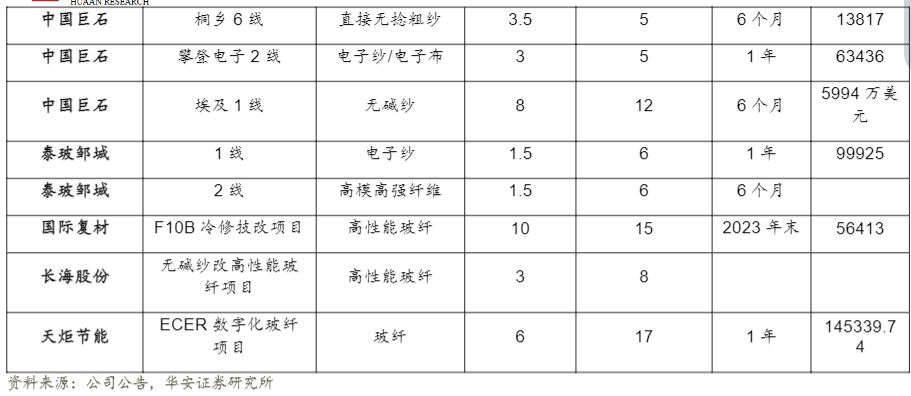

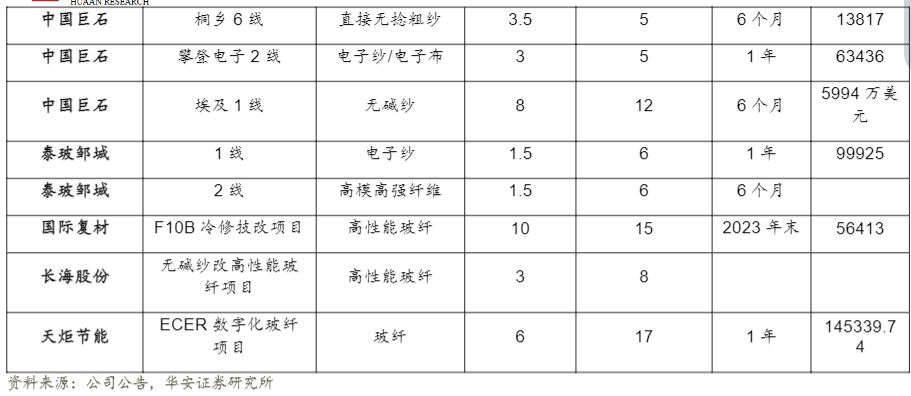

我国玻纤产能占全球比例超过 60%,产能集中度高。2021 年,我国玻纤产量突破600 万吨,占全球总产量的70%以上,中国已成为世界规模最大的玻纤生产国。通常玻纤生产线开窑后,需要连续生产8-10 年,中途难以降低负荷调节产量(因非正常停窑产生显著额外成本),因而玻纤供给较为刚性,调节余地小。供给侧的影响主要集中在新增产能和冷修产能。预计目前所有冷修项目及在建产能全部投产后,将提升300 万吨/年产能。

上图:主要生产企业冷修技改计划

上图:主要生产企业扩建计划

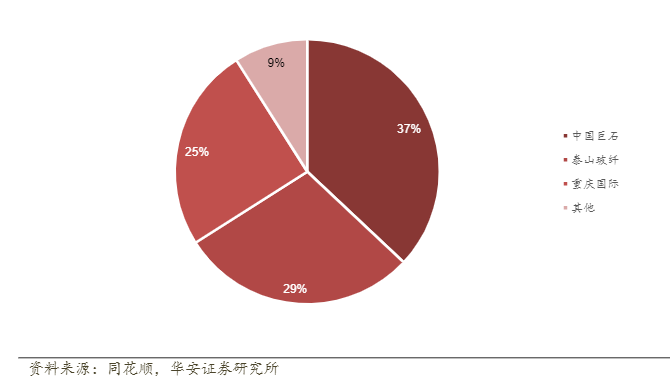

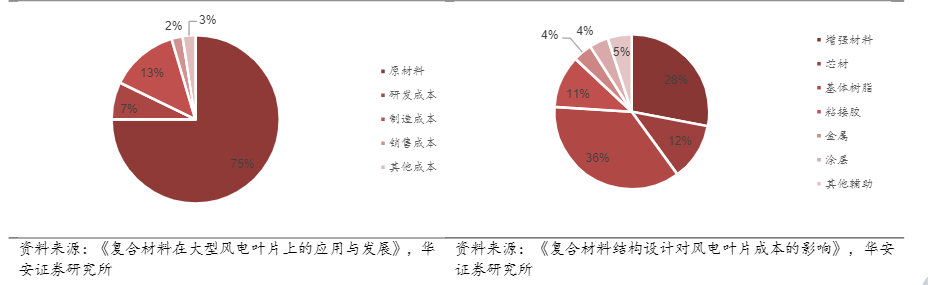

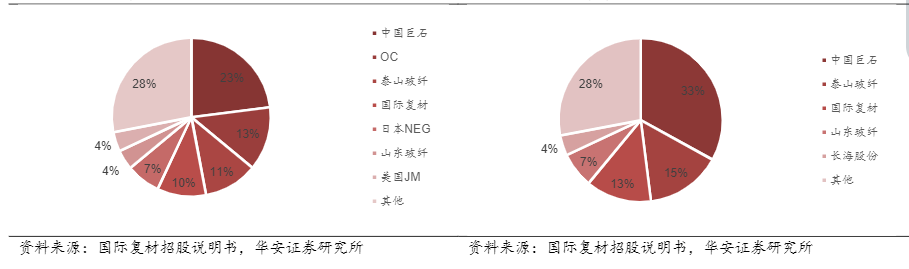

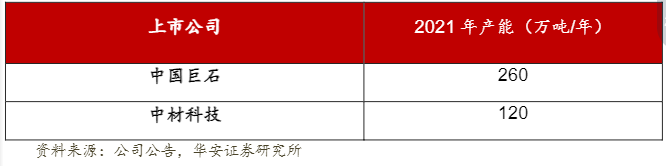

2021 年,我国玻纤增强复合材料制品产量 584 万吨,其中玻纤增强热塑性复合材料274 万吨,玻纤增强热固性复合材料310 万吨,风电用途属于后者。全球玻纤行业主要有七大生产企业:分别为国内的巨石集团有限公司、重庆国际复合材料有限公司、泰山玻璃纤维股份有限公司、山东玻璃纤维股份有限公司以及美国欧文斯科宁-维托特克斯公司(OCV)、日本电气硝子公司(NEG)和美国Johns Manville 公司(JM)。目前这7 家公司占据的全球玻纤总产能的72%。整个行业呈现寡头垄断特点,并在过去十年未有变化,行业格局非常稳定。按各国企业产能占比进行测算,2021 年中国占全球玻璃纤维产能约71%,中国已成为全球最大的玻纤生产基地,产业链完善。国内供给同样呈现寡头垄断的特点,2021 年中国巨石、泰山玻纤、重庆国际占据60%以上的市场份额。因为玻纤行业重资产、资本密集、核心技术不易获得这些特点保证了玻纤行业中的龙头能不断积累规模优势,降低成本,同时加强技术研发,通过技改进一步降低成本。

上图左:2020年全球玻纤供给格局 上图右:2021年中国玻纤供给格局

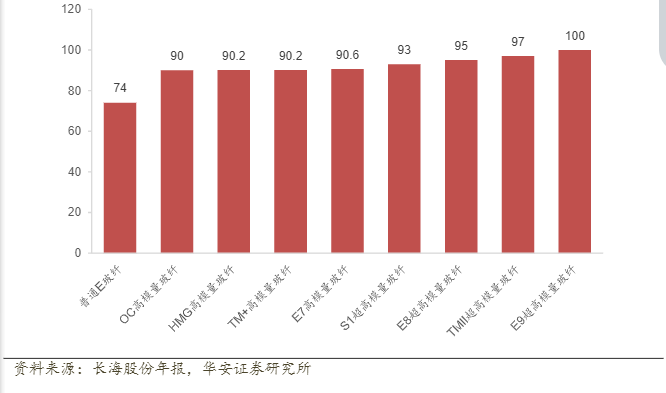

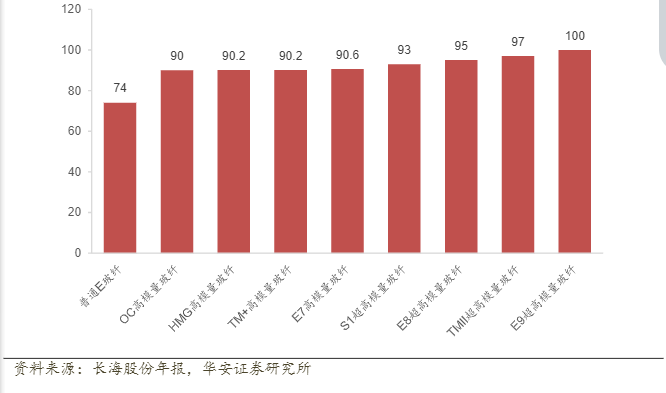

叶片大型化的背景下,高模玻纤是玻纤未来发展方向。与普通无碱玻纤相比,高模高强玻纤具有拉伸强度高、弹性模量高、抗冲击性能好、化学稳定性好、抗疲劳性好、耐高温等优良性能。随着近十年玻纤企业持续不断的技术创新,每一代玻纤的模量都提升了 10%左右, 90Gpa 已能满足目前的市场需求,中国巨石最新的超高模量E9 玻璃纤维拉伸模量达到100Gpa,比普通E 玻纤提高36%,并且其强度比普通E玻纤提高60%,预计满足至少未来三年的市场需求,有力地促进了叶片大型化的发展。

上图:各种材料物理性质对比

上图:各型号拉伸模量对比

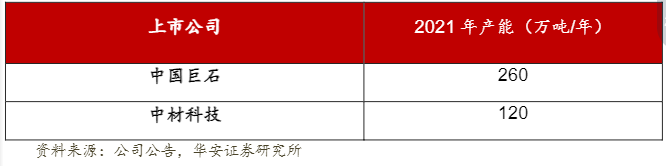

上图:布局风电领域玻璃纤维上市公司产能情况

碳纤维:受益于叶片大型化,国内突破量产打开降本空间

碳纤维是一种高强度轻量化材料。碳纤维是由聚丙烯腈等有机纤维在高温环境下裂解碳化形成的含碳量高于90%的碳主链无结构无机纤维,是目前已规模化生产的高性能纤维中具有最高的比强度和最高的比模量的纤维,其比重不到钢的 1/4,强度却是钢的7~9 倍。根据文献记载,原子间结合力模型计算可得出碳纤维理论抗

上一篇:高导热石墨烯复合材料研究进展

下一篇:解读C919大飞机产业链供应商

版权与免责声明:本网转载并注明自其它来源(非本站原创)的作品,目的在于传递更多信息,并不代表本网赞同其观点或和对其真实性负责,不承担此类作品侵权行为的直接责任及连带责任。其他媒体、网站或个人从本网转载时,必须保留本网注明的作品第一来源,并自负版权等法律责任。

如涉及作品内容、版权等问题,请在作品发表之日起一周内与本网联系,否则视为放弃相关权利。

分享到:

收藏

收藏

收藏

收藏

热门评论

今日焦点

热门话题

- 34解读C919大飞机产业链供应商

- 12航空发动机行业深度研究:供应商体系...

- 11金属与热塑性复合材料的超声波焊接研...

- 9风电强势增长给增强材料带来了哪些机...

- 7中国航空试验测试企业分布图

- 6航空发动机产业链全景解析、产业概况...

- 6碳纤维复合材料(CFRP)在轨道交通中转...

- 6深度报告:航空发动机全球格局、材料...

- 5航空发动机用自愈合碳化硅陶瓷基复合...

- 4碳纤维复合材料专利技术与申请人分析

- 4浅谈航天复合材料技术应用产业高质量...

- 4航空航天先进复合材料在国内外的发展...

- 4高导热石墨烯复合材料研究进展

- 32023年全球及中国高温合金行业现状及...

- 32031年全球陶瓷基复合材料市场规模有...

- 3中国航空航天材料行业发展前景及行业...

- 2西北工业大学李铁虎教授团队:改性树...

- 2军用航空航天概况及复合材料在军用航...

- 2纤维增强塑料复合材料在汽车轻量化中...

- 2最新:ESI大学及材料学科排行榜发布!